SEGNO |

DATI |

% |

negativi |

945 |

100,0% |

positivi |

0 |

0,0% |

tot. |

945 |

100,0% |

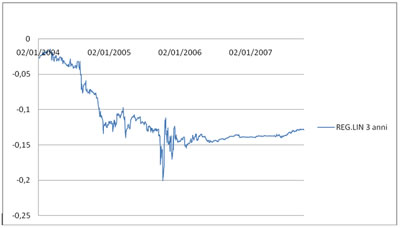

Figura 24: Regressione lineare a 3 anni-dati

La regressione a 3 anni dà come risultato rendimenti tutti negativi, sul 100% delle osservazioni. Questa informazione conferma le stime della media autoregressiva nel modello nei trimestri 2004-2007, 2005-2008, 2006-2009, 2007-2010, come visto in precedenza.

Dalla distribuzione dei rendimenti si nota come siano tutti negativi, e come la maggior parte dei rendimenti si trova nel range di valori che va da -0,15 a -0,05.

SEGNO |

DATI |

% |

negativi |

1195 |

100,0% |

positivi |

0 |

0,0% |

tot. |

1195 |

100,0% |

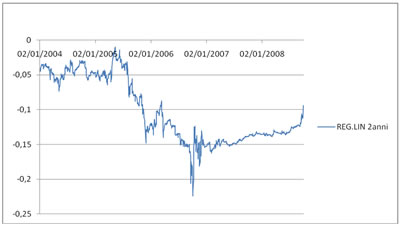

Figura 26: Regressione lineare a 2 anni-dati

Un discorso analogo si può fare per stime a 2 anni, dove il 100% dei dati considerati, ottenuti dalla regressione, ha segno negativo. Come si era ottenuto in precedenza nei 5 bienni considerati: 2004-2006, 2005-2007, 2006-2008, 2007-2009, 2008-2010.

Figura 27: Regressione lineare a 2 anni-distribuzione

La distribuzione è molto simile alla regressione precedente, tutti i valori si trovano sotto lo 0, e la maggior parte delle osservazioni è compresa tra -0,15 e -0,05.

SEGNO |

DATI |

% |

negativi |

1229 |

85,1% |

positivi |

216 |

14,9% |

tot. |

1445 |

100,0% |

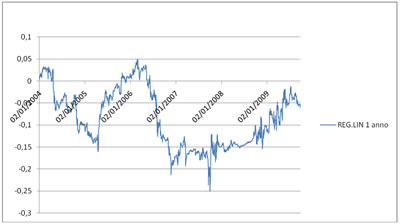

Figura 28: regressione lineare a 1 anno-dati

Considerando la regressione a 1 anno, a differenza delle precedenti analisi, i segni dei rendimenti non sono tutti negativi, ma si ottengono un 85,1% di negativi e un 14,9% di positivi: questi dati confermano l’analisi precedentemente affrontata, in cui si calcolava la media come autoregressivo nel modello, nei diversi anni del dataset ossia 2004, 2005, 2006, 2007, 2008, 2009, 2010: osservando i risultati si nota come su 7 stime, 6 siano negative e 1 positiva, 1/7=0,142857= 14,2% e 6/7=0,857143=85,7% ; il rapporto quindi è, più o meno, lo stesso ottenuto dalla regressione sulla totalità dei dati.

Figura 29: regressione lineare a 1 anno-distribuzione

Dal grafico della distribuzione si come all’inizio del 2004 e per qualche mese tra il 2005 e il 2006 i dati siano positivi, mentre nel restante periodo sono negativi. Anche in questa regressione si può notare come la maggior parte delle regressioni si concentra tra –0,15 e -0,05.

Questo range in cui si distribuiscono i dati, che si presenta sempre nei diversi intervalli considerati per la regressione, dà un informazione importante: tendenzialmente modellando la media dei rendimenti come un AR(1), il rendimento di oggi è dato da quello di ieri (positivo o negativo) moltiplicati per un una percentuale tra il -15% e il -5%.

Nella serie dei rendimenti troviamo 1696 dati, di queste 1234 sono negativi e i restanti 462 positivi, ossia il 73% di dati negativi e il 27% di dati positivi. Secondo quanto espresso dalla relazione autoregressiva sui rendimenti, nel 73% dei casi avremo un rialzo delle quotazioni dello S&P500 (e quindi dei suoi rendimenti), mentre per il 27% un ribasso. Questa considerazione è supportata anche dal grafico dello S&P500 in cui vediamo che dal 2004 al 2007 si ha una fase di crescita delle quotazioni, per poi crollare vertiginosamente (recente crisi finanziaria) fino al 2009 (27% di ribassi sul totale dei dati osservati), per poi osservare una fase di rialzi e ribassi alternati fino al 2010.

Successivo: 3.5 Modello per la Varianza

Sommario: Index