I sistemi economici e finanziari in equilibrio sono soggetti a fenomeni frattali, in altre parole al caos. Ci è voluto molto tempo prima che gli economisti teorici iniziassero a studiare in modo approfondito i fenomeni del caos; agli inizi degli anni 80' i ricercatori iniziarono a prendere sul serio questo settore, studiando gli indicatori del caos economico e nel corso di pochi anni furono fatte una serie di importanti osservazioni, che vennero poi applicate alla finanza.

Ci sono indicazioni che esiste una imprevedibilità endogena sistematica di lungo periodo in molti sottoinsiemi economici e finanziari. Anche quando i meccanismi di controllo sono forti o il caos non appare all'interno dei valori parametrici considerati, gli impulsi di altri sistemi caotici faranno aumentare l'incertezza in modo considerevole. Per questo motivo c'è un riconoscimento sempre crescente del fatto che il caos deterministico possa dare spiegazioni importanti per le previsioni economiche di lungo periodo, e che i modelli lineari possano fornire un'immagine inadeguata della realtà. Studiare le bolle speculative, i mercati efficienti e la borsa in generale può sembrare un'impresa di appannaggio esclusivo degli economisti, ma gli ultimi quindici anni di disquisizioni hanno lasciato spazio alle materie più apparentemente lontane tra loro. Un contributo importante è stato dato in passato dalla teoria Randow Walk (percorso casuale): Si consideri il “random walk” una serie temporale Yt che segue un percorso aleatorio:

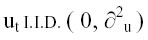

Con

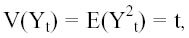

La varianza non condizionata del processo è

che cresce in ragione di t, inoltre il random walk ha incrementi indipendenti (in quanto Yt-1 – Yt è indipendente da Yt , Yt-1 , …).

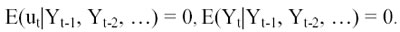

L'idea di base del processo random walk è che il valore di una serie domani sia pari al valore di oggi più un valore imprevedibile: poiché il suo percorso seguito da Yt è formato da “passi” aleatori ut . La media condizionata di Yt basata sui dati fino al tempo t-1 è Yt-1 : dato

In altre parole, se Yt è un processo ramdom walk, la miglior previsione del valore di domani, è il suo valore di oggi.

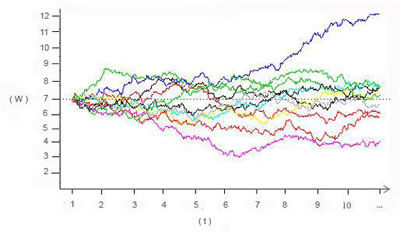

Tale processo è non stazionario: se Yt segue un andamento stocastico, la varianza aumenta nel corso del tempo e così cambia la distribuzione. La varianza, inoltre, incrementa senza un limite; tuttavia una caratteristica del processo random walk è che le sue autocorrelazioni campionarie tendono ad essere prossime ad 1, infatti la j-esima autocorrelazione campionaria converge in probabilità ad 1. La teoria random walk sostiene, quindi, che i mercati funzionano "come se" fossero governati da una legge casuale, in quanto le informazioni, che fanno variare i mercati medesimi, impattano in maniera non prevedibile e quindi casuale. Questa teoria è rafforzata dal fenomeno della globalizzazione dei mercati in quanto l'impatto di ogni evento è potenzialmente moltiplicato dalle interconnessioni delle vicende dei singoli paesi o settori. Si può capire meglio con un breve esempio: un uomo lancia una moneta. Se esce testa, fa un passo avanti; se esce croce, ne fa uno indietro. Guardando quest'uomo si osserva un movimento continuo; lancia la moneta, si sposta, lancia di nuovo la moneta, si sposta di nuovo. In altre parole, ogni iterazione n è differente dall'iterazione n-1. Dopo un numero N di iterazioni, tuttavia, è probabile che l'uomo non sia troppo lontano dalla posizione iniziale; anzi, se N è sufficientemente grande la probabilità che vi sia molto vicino è alta.

Il valore atteso del random walk (cioè la media della distribuzione di probabilità che lo governa) è appunto la posizione iniziale, e le occasionali deviazioni (molti lanci di fila danno testa, e l'uomo si sposta in avanti), se si attende abbastanza a lungo, verranno controbilanciate da deviazioni di segno opposto (molti lanci che danno croce). Un altro esempio per capire meglio tale teoria potrebbe essere il seguente: avendo 2 dadi, si effettua un numero casuale di lanci con risultati che possono variare dal 2 al 12. Effettuando pochi lanci c'è la possibilità di avere valori molto bassi o molto alti (come 2,3,4 oppure 10,11,12), valori estremi, ma con un numero di lanci sempre maggiore, che tende a ∞, avremo una concentrazione di valori medi (5,6,7,8,9) fino a corrispondere al valore medio vero e proprio (rappresentato dal numero 7), che corrisponde al valore atteso della distribuzione.

Questo modello implica che l'evoluzione del prezzo di uno strumento finanziario è essenzialmente casuale e la migliore previsione del prezzo dell'istante successivo non può che essere fatta sulla base del prezzo precedente e delle informazioni disponibili al mercato. Pertanto i movimenti dei prezzi e dei rendimenti non seguono alcun trend o regolarità, quindi i movimenti passati non possono essere usati per previsioni future.

In finanza, sugli assunti delle ricerche condotte da molti centri universitari tra cui William Sharpe e Eugene Fama, evidenzia che la formazione del prezzo di una azione è indipendente dal precedente prezzo di mercato per quella azione, e che la storia dei prezzi di quella azione non costituisce un indicatore affidabile per i prezzi futuri di lungo periodo della medesima azione. In poche parole il movimento dei prezzi sarebbe casuale ed imprevedibile (processo stocastico).

Successivo: La teoria dei mercati efficienti

Sommario: Index