Introduciamone ora brevemente i concetti base.

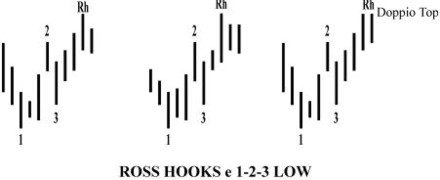

In un uptrend (al rialzo), dopo il breakout di un 1-2-3 low, la prima barra dei prezzi che fallisce nel tentativo di realizzare nuovi massimi crea un uncino di Ross. Abbiamo ancora un uncino quando i prezzi formano due massimi coincidenti uno successivo all'altro, definendo un doppio punto di resistenza sul grafico. (figura 6)

Lo stesso si può dire in un downtrend, dove due minimi coincidenti successivi formano un uncino.

E' importante sottolineare come l'uncino ed il suo breakout successivo costituiscano la conferma del trend in atto. Se non c'è breakout dell'uncino successivo all'1-2-3 High o low non c'è trend.

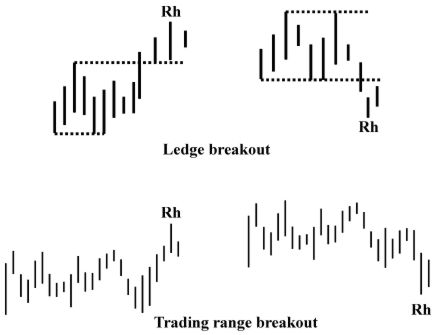

Ancora abbiamo la formazione di un uncino con il fallimento di una barra dei prezzi a realizzare nuovi massimi/minimi successivamente al breakout di una cornice o di un trading range. (figura 7)

Occorre ricordare che ogni uncino (in questo caso in un trend al rialzo) costituisce anche il punto 1 di un potenziale 1-2-3 high (cioè potrebbe costituire il punto massimo oltre il quale il mercato non riesce andare determinando di conseguenza una inversione del trend o l'ingresso in una cornice o in una congestione). Mentre in un trend ribassista ogni uncino costituisce il punto 1 di un potenziale 1-2-3 low. Lo stesso si può dire in un downtrend, dove due minimi coincidenti successivi formano un uncino.

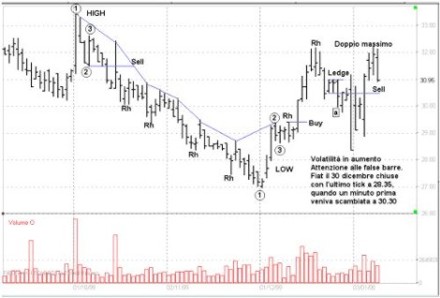

Accenniamo brevemente come è possibile individuare profittevoli punti di ingresso sul mercato sfruttando tale tecnica. Sia la figura n. 8 che la n. 9 presentano due esempi di grafici daily relativi a titoli azionari.

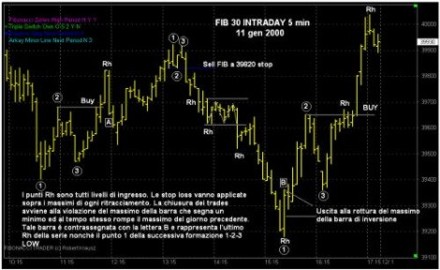

Il primo presenta una lunga congestione di ampiezza consistente, al breakout della quale i prezzi esplodono al rialzo andando a formare una serie di Rh (uncini). Sia il breakout della congestione che la violazione degli Rh rappresentano punti di ingresso sul mercato. Le stop loss vanno generalmente adeguate al modo di operare di ciascuno, nel caso specifico assumiamo che lo stop sia collocato sotto il minimo di ogni rintracciamento dal trend principale.

Tra il terzo e quarto Rh abbiamo la formazione di una cornice, il breakout della quale rappresenta un ulteriore punto di ingresso. Quest'ultimo trade non si risolverà positivamente, in quanto il movimento avrà una brusca inversione di tendenza tale da violare la parte opposta della cornice stessa facendo saltare le nostre stops (la prossimo volta vedremo come evitare i shake out o comunque limitare i danni.

Più tardi abbiamo la formazione di un massimo a cui farà seguito la fomazione dei punti 2 e 3 di una formazione 1-2-3 High e, alla violazione del punto 2, la nascita di un nuovo trend, questa volta al ribasso.

Segue un'altra formazione 1-2-3 LOW con successivi punti di ingresso profittevoli.

Il titolo Fiat entra in una fase di downtrend, che si protrae per almeno due mesi a partire dall'inizio dell'ottobre scorso. Pur non essendo sfruttabile tale ribasso se non con l'acquisto di put sul titolo, è importante notare come la formazione di uncini successivi avrebbe dato una numerosa serie di punti di ingresso che avrebbero permesso consistenti risultati.

Successivamente la formazione di un 1-2-3 LOW sancisce l'inversione del trend e l'inizio di una maggiore volatilità sul titolo. La barra dell'ultimo Rh ha il minimo inferiore al precedente. In questo caso la stessa barra è punto 1 e 2 di una formazione 1-2-3 High (per non complicare le cose non l'abbiamo evidenziata) e rappresenta quindi il nostro livello di take profit, conseguito poi il secondo giorno susccessivo.

La formazione di un ledge subito dopo il massimo del 17 dicembre ci da un eventuale ulteriore livello di uscita.

Un altro esempio, questa volta relativo al grafico intraday a cinque minuti del FIB 30, mostra l'applicazione proficua di tale tecnica, rispettando sempre le regole esposte nell'articolo in maniera rigorosa (vedremo poi come incrementare le occasioni di profittabilità nel prossimo mese soprattutto con l'appredimento del trader's trick).

Quello che alla fine è importante rilevare e ci fa tornare a quanto affermato all'inizio dell'articolo, è che tutto deve passare attraverso l'esperienza personale, ciò significa che non dobbiamo solo dire: "Ah che bello, finalmente ho trovato la tecnica che risolve tutti i miei problemi", ma occorre lavorare sodo.

Studiare come e quando l'applicazione di tale tecnica non fornisce i risultati sperati, con quale sicurezza possiamo affidarci ad essa, quali altri tools grafici e non ci possono aiutare a filtrare segnali (uncini) con basse probabilità di successo, sapere in anticipo come comportarsi in ogni situazione possibile (sia in profitto che in perdita), sono tutte competenze necessarie e che vanno acquisite.

Il piano d'azione, al riguardo, rappresenta la sintesi di queste capacità. Saperne formulare uno, preciso in tutti i suoi dettagli e poi essere capaci di eseguirlo, rappresenta un obiettivo importante nel successo della propria attività di trading.

Il titolo Class Editori nell'estate scorsa è stato oggetto di forte accumulazione. E' interessante notare come il titolo mostrasse forti volumi in corrispondenza di bruschi movimenti al rialzo, mentre nei periodi di discesa i volumi si riducevano consistentemente (vdere nel riquadro le brusche inversioni nella tendenza dei prezzi nel riquadro con barre giornaliere). Il titolo ha congestionato successivamente per gran parte del mese di ottobre (vedi sempre riquadro). L'esplosione finale dei prezzi ha portato il titolo a raddoppiare nel giro di poche settimane).

In questo caso gni uncino ha rappresentato una valida occasione di acquisto

[Sommario] [Successivo : Il trucco di Ross (The Trader's Trick) ]