Affrontiamo brevemente, prima di passare alla tecnica di ingresso sul mercato che anticipa l'uncino che passa sotto il nome di Trader's trick, cosa sta dietro questa formazione grafica.

A differenza dell'123 High or Low, la formazione dell'uncino si verifica in seguito ad una serie di comportamenti specifici da parte degli investitori. Non è più lo scontro tra domanda e offerta a promuoverne la formazione, ma la combinazione di due diverse precise cause.

La prima è il profit taking (la presa di profitto), ossia quando una parte degli investitori, realizzando dei profitti sulla carta, decide, con la liquidazione parziale o completa dei titoli in loro possesso, di monetizzare i guadagni provocando, con il momentaneo eccesso di offerta, un movimento in controtendenza dei prezzi. La seconda causa, non così ovvia ed anche per la verità difficile da verificare, concerne le tecniche utilizzate da una larga parte di chi opera sui mercati finanziari.

L'idea che il mercato sia ipercomprato o ipervenduto o che le divergenze tra andamenti degli oscillatori e direzione dei prezzi debbano evidenziare per forza un'imminente inversione del trend, condiziona una larga parte di operatori al punto tale che un semplice profit taking si trasforma in una vera e spesso profonda correzione.

A questo se aggiungiamo gli obiettivi calcolati coi rapporti di fibonacci, le fan line di Gann, la perforazione di medie mobili, la luna piena o i giorni conteggiati col cerchio di Gann, le varie formazioni grafiche come i flags, pennants, head and shulders, trapezi, cup with handle, ci accorgiamo che velocità e consistenza delle correzioni dipendono in larga parte dall'utilizzo che viene fatto di tali strumenti, nei confronti dei quali Ross non ha nulla da eccepire se non per il fatto che debbono essere usati per quello che servono, perché altrimenti si finisce per affidarsi ad un qualcosa che ci dice cosa è successo, non spiegando affatto, invece, cosa sta facendo il mercato e dietro di esso le mani forti che lo controllano.

Consci delle possibili cause di storno del mercato dal trend principale cerchiamo ora di affrontare la tecnica che Ross usa per avvantaggiarsi sia nei confronti dei technical traders (cioè coloro che usano indicatori convenzionali e non) sia per "battere le mani forti del mercato al loro stesso gioco".

Obiettivo del Trader's Trick (trucco del trader), è quello di evitare i danni derivanti dal falso breakout di un uncino.

E' infatti prassi diffusa, per molti investitori, entrare alla rottura di importanti livelli di resistenza, col rischio però che tali rotture non costituiscano né l'inizio di un nuovo trend né il ripristino del trend in atto.

Non dobbiamo dimenticare che buona parte del mercato è manipolato. Gli insiders, le cosiddette mani forti, possono, in ogni momento, progettare movimenti nei prezzi su determinati titoli con l'unico scopo di conseguire lauti profitti a scapito dei malcapitati investitori che, loro malgrado, hanno preso parte al gioco.

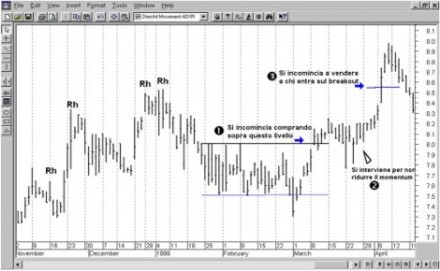

Non è difficile, se si vuole, architettare una manovra dalla quale un insider possa trarre grande profitto. Si parte da una situazione di congestione (vedi figura A), a quel punto incominciamo a comprare sopra di essa. Il primo effetto è che tale movimento non passa inosservato, i daytraders si accorgono della rottura e subito incominciano pure loro a comprare. Il giorno successivo incominciano ad entrare i position traders, cioè coloro che operano sulla base di dati giornalieri o settimanali.

Coi giorni man mano che ci si allontana dalla fase di cumulazione (congestione) compito dell'insider sarà quello di tenere alto il momentum, ossia la velocità con cui i prezzi crescono. Obiettivo dell'insider è quello di breakkare il massimo precendente (che può essere anche un uncino), sapendo che una elevata quantità di ordini sono appostati appena sopra l'ultimo massimo, pronti ad entrare alla sua rottura, per liquidare proprio a questi quanto accumulato durante la manovra.

Questo evidentemente da una certa sicurezza all'insiders e gli permette di uscire velocemente dal mercato una volta conseguito il suo obiettivo. A questo punto, se la forza dei compratori lo permetterà, i prezzi continueranno a crescere, altrimenti chi ha comprato sul breakout del massimo rimarrà col famoso cerino in mano, senza neanche la possibilità di uscire in tempo, in quanto probabilmente i prezzi in poco tempo collasseranno, per mancanza di compratori.

L'anticipato ingresso, rispetto al punto di breakout dell'uncino, rappresenta, quindi, una tecnica che minimizza il rischio connesso ai falsi breakout, orchestrati o non e approfitta di quelli reali.

Infatti, se il breakout è reale sarà possibile conseguire consistenti profitti, se invece è falso, anticipando l'ingresso, possiamo uscire senza lasciare sul campo delle perdite.

Il Trucco di Ross o the Trader's Trick rappresenta la tecnica per anticipare l'ingresso al breakout dell'uncino. In pratica consiste nell'entrare sul breakout del massimo della barra che definisce l'uncino ed è la prima della correzione.

E' necessario che ci sia abbastanza spazio tra il livello di ingresso e l'uncino in modo tale che se i prezzi, una volta tentato di forzare l'uncino, dovessero tornare indietro abbiamo la possibilità di uscire evitando perdite indesiderate. Sappiamo infatti che obiettivo numero uno del trader è non perdere.

E' inoltre possibile, ed in realtà più consueto, che la correzione non si realizzi in una sola barra ma in più barre. In tal caso l'entry point sarà la rottura del massimo dell'ultima barra della correzione. Per regola non si prendono segnali se la correzione dura più di tre barre.

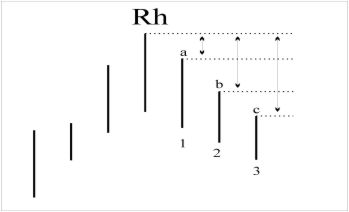

Se osserviamo la figura n. 1 possiamo meglio capire cosa si intende per spazio tra il max di ciascuna barra della correzione e l'uncino. I punti a, b e c rappresentano, man mano che una barra fallisce il take out della precedente, i notri punti di ingresso. Se la barra di correzione 1 non viene violata dalla barra di correzione 2 allora sarà il max (b) della barra 2 il nostro punto di ingresso.

Se neppure la barra 3 violerà il punto b della barra 2, il punto c della barra 3 costituirà il nostro entry point. Se una quarta barra di correzione dovesse fallire il breakout di c, non tenteremo più di entrare sul breakout delle barre di correzione, ovvero non utilizzeremo questa tecnica. Inoltre non entriamo su breakout da gap, cioè non entreremo se il nostro entry point viene saltato in apertura.

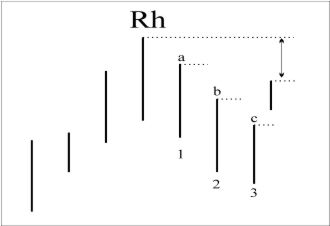

Questa rappresenta la nostra regola base, ma come ci comportiamo se il mercato fa ciò che mostriamo nella figura n. 2?

Fino a quando il mercato muove nella direzione del trend e purché ci sia sufficiente spazio tra il nostro ingresso e l'uncino tutti e tre i livelli di ingresso rappresentano nostri entry points. Il max della barra di correzione 3 (punto c) viene saltato in apertura, quindi non entriamo, ma la rottura del max (punto b) rappresenta il successivo entry point. Se fosse saltato dal gap anche il punto b il punto a è il nostro ultimo punto di buy. Un altro punto di ingresso potrebbe essere il breakout del max (punto d) della barra 4, purchè rimanga sempre entro il range tra a e c.

Si potrebbe obiettare che l'apertura in gap annulla l'operatività sulla barra 4, ma è pur sempre vero che il breakout del punto b avviene successivamente senza gap ed inoltre avviene all'interno del range ritenuto più sicuro contro possibili fake out (inganni delle mani forti) una volta raggiunto l'uncino.

Sta poi nella nostra gestione del rischio valutare se è meglio entrare sulla rottura del punto d che confermerebbe maggiormente l'ipotesi della ripresa del trend, piuttosto che entrare con la barra 4 del gap alla rottura del punto b. L'importante, ripetiamo, è che il punto di ingresso rientri nel range detto sopra e comunque disti sufficientemente dall'uncino in modo tale da evitare perdite in caso di falso breakout o doppio massimo.

Una volta entrati è importantissimo liquidare la metà dei titoli acquistati non appena il prezzo ci consente di coprire i costi connessi all'operazione e garantirci un piccolo margine. A questo punto col rimanente quantitativo mettiamo uno stop a pareggio o sotto il minimo della correzione. Male che vada avremo operato per niente, o per poco, ma almeno non avremo perso nulla, se invece il breakout è reale e a volte è così allora saremo dei traders felici.

[Sommario] [Successivo : Eccezione alle tre barre di correzione. ]